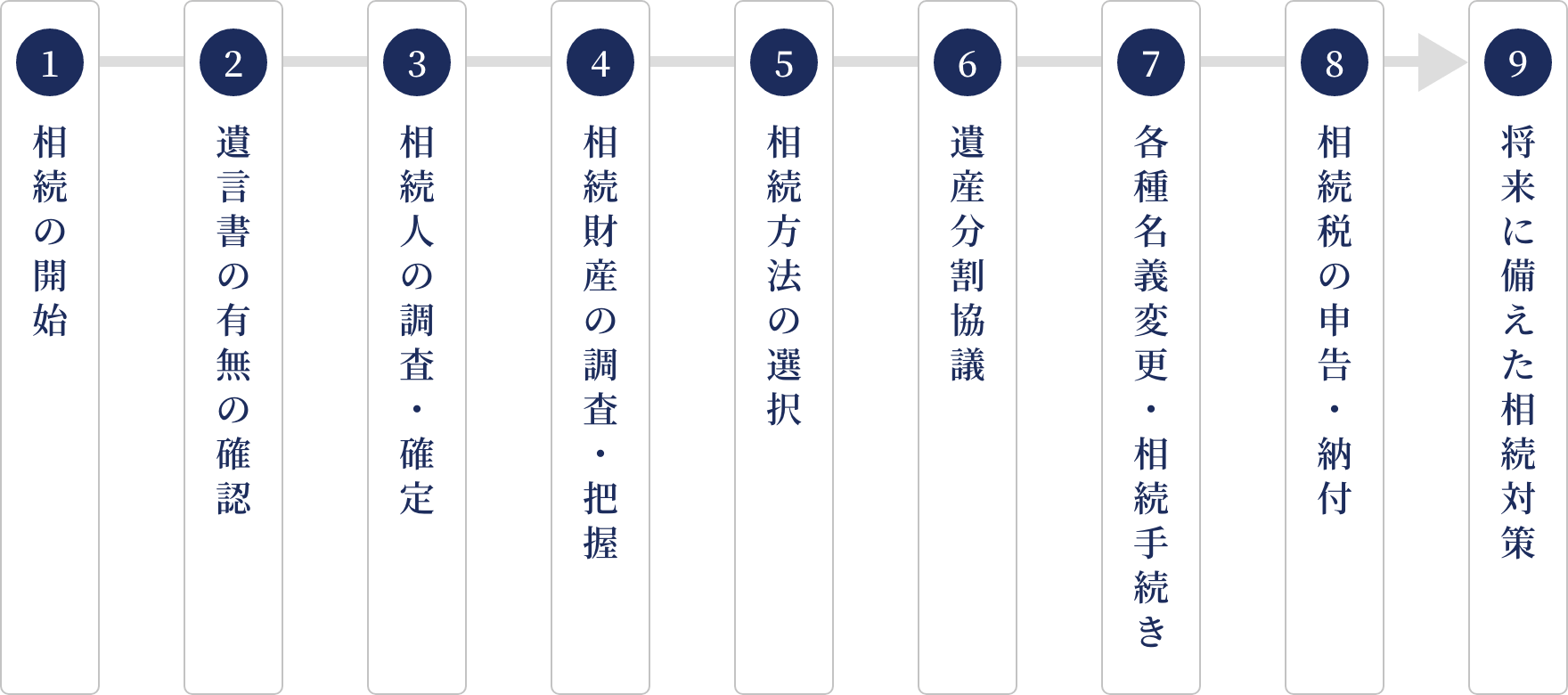

相続手続きの流れ

ご家族が亡くなられた後は、葬儀の準備や手続き、死後の各種届け出、そして相続に関する手続きなど、心の余裕がない中、短期間に多くのことをこなさなければなりません。

そのうえ、相続手続きにはそれぞれ期限が定められています。

下記期限を過ぎてしまうと、「相続放棄ができなくなる」「相続税に加算税がかかる」といったリスクも生じるため、早めの行動がとても大切です

- 死亡届の提出:ご逝去から7日以内

- 遺言書の確認と家庭裁判所での検認:発見後すぐに必要(自筆証書遺言の場合)

- 相続放棄や限定承認の申述:相続の開始を知ってから3か月以内

- 相続税の申告と納付:被相続人が亡くなってから10か月以内

だからこそ、まずは相続全体の流れを整理し、「今どの段階にいて、これから何をすればいいのか」を把握することが重要です。

1. 相続の開始

相続は、被相続人(亡くなった方)が死亡した瞬間から自動的に開始されます。

つまり、亡くなられた時点で、被相続人の財産や権利・義務は相続人へ承継されることになります。

この「相続の開始」というのは、法律上とても重要な意味を持っていて、相続手続きの期限もすべてこの時点を基準に数えられます。

この時点で行う手続きとしては、死亡届の提出や世帯主の変更などがあります。

死亡届の提出により発行される死亡診断書(死体検案書)や戸籍の除籍謄本は、相続の開始を証明する重要な書類となり、相続手続きや相続税の申告などの際に必要となりますので、大切に保管しておきましょう。

2. 遺言書の有無の確認

相続手続きを進めるにあたって、まず確認しなければならないのが遺言書の有無です。

遺言書がある場合、原則としてその内容が相続の基本方針となり、相続人間の話し合いよりも優先されるため、遺言書があるかどうかによって、相続の手続きの内容や進め方が大きく変わります。

ご自身で確認するのが難しい場合や、見つけた遺言書が有効かどうか不安な場合は、ぜひ当事務所にご相談ください。

3. 相続人の調査・確定

次に、「誰が相続人になるのか」を正確に確認することが大切です。

相続人とは、亡くなった方の財産を受け取る権利がある人のことをいいます。

相続人を確定するためには、亡くなった方が生まれてから亡くなるまでのすべての戸籍を集めて、家族関係をひとつひとつ確認する必要があります。

この作業は複雑で時間がかかることもあるため、早い段階での調査・確認が欠かせません。

相続人の範囲や人数によって、遺産分割の方法や必要な手続きも大きく異なるため、間違いがあると後の手続きに大きな支障が出る可能性があります。

当事務所では、相続人の調査から戸籍の取得、関係図の作成まで、丁寧にサポートいたします。

「誰が相続人になるのかわからない」「戸籍の見方が難しい」といったお悩みがある方は、お気軽にご相談ください。

4. 相続財産の調査・把握

相続人の調査と同様に、故人がどのような財産を持っていたのかを正確に把握することも欠かせません。

現金や預貯金、不動産、株式、自動車などのプラスの財産はもちろん、借金やローンなどのマイナスの財産も含めて、相続の対象となるすべてを明らかにする必要があります。

この調査結果をもとに、遺産をどう分けるかの話し合いを進めていくことから、相続財産の内容を正しく把握することは、後々のトラブルを防ぐことにもつながります。

当事務所では、相続財産の調査に関するご相談も承っております。

どこから手をつけていいかわからないという方も、どうぞお気軽にご相談ください。

5. 相続方法の選択

相続が発生した際、相続人は相続財産をどのように承継するかを選択する必要があります。

相続方法には、すべての財産をそのまま引き継ぐ「単純承認」、一切の相続を行わない「相続放棄」、そして相続によって得た財産の範囲内で被相続人の債務を引き継ぐ「限定承認」の3つがあります。

相続放棄や限定承認を選ぶ場合には、相続の開始を知ってから3か月以内に家庭裁判所への申述が必要となるため、早めの判断が重要です。

財産の内容や相続人の状況によって適切な相続方法は異なるため、慎重に検討することが大切です。

当事務所では、財産調査の結果を踏まえ、相続人のご事情に応じた相続方法の選択についても丁寧にご相談を承っておりますので、どうぞお気軽にご相談ください。

6. 遺産分割協議

相続方法を決めた後は、具体的に「誰がどの財産をどれだけもらうか」を相続人全員で話し合う必要があり、この話し合いを「遺産分割協議」といいます。

遺産分割協議は相続人全員の合意が必要で、円満に話がまとまれば、その内容を書面(遺産分割協議書)にまとめて手続きを進めることができます。

この協議書は、不動産や預貯金の名義変更、相続税の申告などに欠かせない重要な書類です。

しかし、相続人同士で意見がまとまらない場合には、家庭裁判所で行われる「遺産分割調停」や「遺産分割審判」といった法的手続きに進むことになります。

トラブルを避けるためにも、早い段階から専門家のアドバイスを受けることが大切です。

当事務所では、遺産分割の話し合いから遺産分割協議書の作成、または調停・審判まで、しっかりサポートいたしますので、どうぞお気軽にご相談ください。

7. 各種名義変更・相続手続き

遺産分割の話し合いがまとまり、「遺産分割協議書」を作成したあとは、その内容に沿って実際に遺産を相続する手続きへ進みます。

相続では、故人の名義になっていた財産を、相続する人の名義に変更しなければなりません。

たとえば、土地や建物、預金口座などがある場合、それぞれの名義を正式に変更する必要があります。

名義変更の手続きには、必要な書類の準備や、各種手続先(法務局や銀行など)とのやりとりが必要になり、慣れていない方にとっては複雑に感じられることも少なくありません。

当事務所では、名義変更の手続きについても丁寧にサポートしております。

「何から始めればいいのかわからない」「手続きを代わりにやってほしい」といったお悩みがありましたら、お気軽にご相談ください。

8. 相続税の申告・納付

相続財産の評価額が一定の基準を超える場合、相続税の申告と納税が必要になります。

相続税の申告期限は、被相続人が亡くなった日から10か月以内と定められており、この期間内に手続きを完了させなければなりません。

申告にあたっては、まず相続財産の評価を正確に行い、遺産分割の内容に基づいて各相続人の取得分を確定させます。

そのうえで、法定控除や基礎控除を差し引いた課税対象額を計算し、相続税額を算出します。

なお、相続税は現金一括での納付が基本ですが、一定の条件を満たせば延納や物納といった方法も利用可能です。

期限内に申告や納税をしないと、加算税や延滞税が課されることがあるため注意が必要です。

これらの手続きは専門的で複雑なため、税理士のサポートがあると安心です。

当事務所では、相続に強い信頼できる税理士と連携し、相続税の申告までをワンストップで対応しています。

どこに相談すればいいか迷っている方も、まずはお気軽にご相談ください。

9. 将来に備えた相続対策

ご家族の相続手続きがひと段落した今だからこそ、次は「ご自身がもしものとき」に備えておくことをおすすめします。

相続の手続きは、思った以上に時間も手間もかかり、大変だったのではないでしょうか。

何も準備していないと、その大変さが今度はご自身のご家族にふりかかるかもしれません。

ですが、事前に遺言書を作成しておくなどの対策をしておくことで、将来ご家族の負担をぐっと減らすことができます。「まだ早いかな」と思われる方も多いですが、早めの準備が安心につながります。

相続のこと、法律のことは難しい部分も多いですが、当事務所では相続に強い弁護士が丁寧にサポートいたします。

この機会に一度、ご自身の相続について一緒に考えてみませんか?